Frais de déplacement

Calcul des frais réels : le guide complet

Quand on parle des notes de frais en entreprise, il y a un terme qui revient systématiquement : les frais réels. Derrière cette notion se cache une manière bien particulière de rembourser les frais de déplacement liés à l’activité professionnelle des salariés. Pour en savoir plus, notre guide complet vous dira tout ce qu'il faut savoir sur le calcul des frais réels pour vos prochaines notes de frais.

Que sont les frais réels ?

Il s'agit d'une méthode de remboursement des frais professionnels. Lors d'un, déplacement à titre professionnel, le salarié avance sur sa trésorerie personnelle des dépenses qui seront ensuite remboursées par son entreprise après présentation de documents appelés note de frais. Dans le cadre du remboursement aux frais réels, les responsables de l’entreprise doivent rembourser au centime près les fonds avancés par le salarié. Il faudra tout de même produire la note de frais en bonne et due forme pour qu’elle soit approuvée. À partir du moment où la note de frais est validée et conforme aux règles fiscales et aux règles de dépenses internes de l'entreprise, le remboursement pourra être fait. Un abattement forfaitaire ou déduction forfaitaire peut être appliquée afin de faciliter le processus d’imposition.

Les frais réels sont une des deux méthodes de remboursement qui existent en entreprise. La seconde s'appelle le « forfait » ou le « barème ». Les dirigeants de la société avancent alors un montant fixe au salarié selon une référence actualisée tous les ans par l'URSSAF, qu'il est libre de dépenser comme il l'entend.

Quelles dépenses professionnelles sont éligibles aux frais réels ?

Toutes les dépenses engagées par le salarié lors d’un déplacement professionnel peuvent être remboursables par l'employeur sous les conditions suivantes :

- que la dépense soit motivée par la mission professionnelle (par exemple un repas au restaurant lors d'une journée de déplacement en train à la rencontre de clients) ;

- que la dépense soit conforme à la politique interne de l'entreprise si elle existe (par exemple, réserver une résidence auprès de fournisseurs préapprouvés) ;

- que la dépense soit raisonnable (par exemple une voiture de location milieu de gamme et non pas une berline de luxe) ;

- que la dépense soit justifiée par un reçu ou une facture avec toutes les mentions en vigueur.

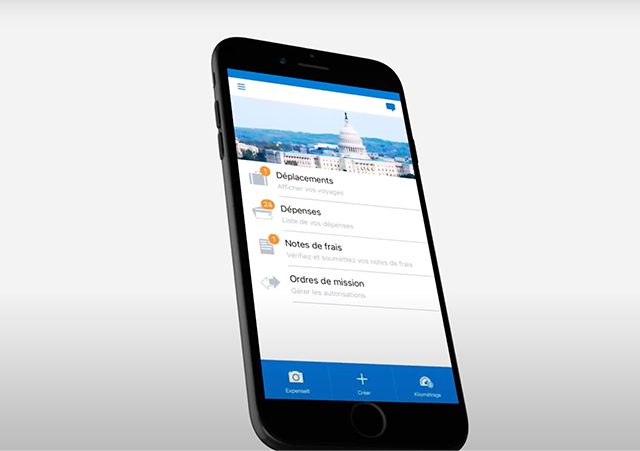

Si les dépenses sont éligibles à une imposition, elles seront donc remboursées intégralement et seront exonérées de charges sociales. Pour cela, le salarié doit se conformer aux processus en place dans son entreprise : remplir à la main un tableur Excel, compléter un PDF, se connecter à un outil interne sur un intranet, ou encore utiliser une application professionnelle pour gagner un maximum de temps et de productivité.

Comment calculer les frais réels ?

À partir du moment où la dépense est éligible, la loi impose son remboursement par l'employeur. Il n'y a donc ici aucun calcul particulier à faire. Dans certains cas, celui qui dirige l’entreprise peut toutefois décider d'un plafond selon les catégories de dépenses. S'il fixe un montant de 120 euros par nuit d'hôtel, par exemple, et que le salarié en dépense 150, 30 euros seront donc à sa charge.

À noter toutefois qu'un calcul peut toutefois être nécessaire en ce qui a trait à la déduction de la TVA. En effet, la TVA peut être déduite des frais professionnels par l’employeur. Il est donc nécessaire d'en calculer le total sur les montants remboursés. C'est une démarche qui peut d'ailleurs être chronophage lorsqu'elle est faite à la main ou sur Excel.

Frais réels et barème kilométrique

Un collaborateur en déplacement peut être amené à mobiliser son véhicule personnel pour un usage professionnel. Cette alternative à l’usage de la voiture de fonction peut être préférée dans le cadre d’un déplacement ponctuel. L’employé pourra alors demander le remboursement de note de frais de voiture selon un répertoire kilométrique mis en place par les pouvoirs publics. Il s’agit d’indemnités kilométriques qui comprennent l'ensemble des charges liées à l'utilisation de la voiture, dont l'amortissement, l'assurance, l'entretien, le carburant et l'usure générale. Le calcul prend en compte deux grands facteurs : la puissance fiscale du véhicule et le trajet parcouru. L’indemnité prend aussi en compte les charges d’usage de véhicules électriques.

|

Puissance administrative (en CV) |

Distance (d) jusqu'à 5 000 km |

Distance (d) de 5 001 km à 20 000 km |

Distance (d) au-delà de 20 000 km |

|

3 CV et moins |

d x 0,456 |

(d x 0,273) + 915 |

d x 0,318 |

|

4 CV |

d x 0,523 |

(d x 0,294) + 1 147 |

d x 0,352 |

|

5 CV |

d x 0,548 |

(d x 0,308) + 1 200 |

d x 0,368 |

|

6 CV |

d x 0,574 |

(d x 0,323) + 1 256 |

d x 0,386 |

|

7 CV et plus |

d x 0,601 |

(d x 0,340) + 1 301 |

d x 0,405 |

Frais réels : attention aux fraudes

Les frais réels concernant un déplacement professionnels sont encadrés par une réglementation stricte. L’employeur tout comme les salariés sont priés d’en tenir sérieusement compte. En cas de contrôle de l'URSSAF, si une fraude est avérée, l'entreprise pourra être amenée à rembourser des cotisations sociales non payées. La fraude peut être à l'initiative :

- de l'entrepreneur qui cherche à minimiser ses sorties de trésorerie. Il peut aussi utiliser les notes de frais comme d'un complément des salaires pour éviter de payer des cotisations sociales.

- du salarié qui cherche à se faire rembourser plus que ce qu'il a réellement dépensé, via de multiples stratagèmes et invention de circonstances particulières (faux reçus, mauvais calculs dans les frais kilométriques, dépenses à des fins personnelles, etc.).

La mise en place d'un logiciel métier assure une traçabilité et une conformité unique, en plus d'un haut niveau de sécurité, afin de limiter le risque des fraudes. Cet outil peut aussi faire office de simulateur de calcul.

Les frais réels déductibles représentent une gestion quotidienne qui peut être chronophage et épuisante pour les entreprises. Il faut passer à travers des tickets de caisse à l'encre qui s'efface, des reçus illisibles et des factures froissées. Mobiliser autant d'énergie pour un sujet qui peut largement s'automatiser n'a plus vraiment de sens aujourd'hui. C'est pourquoi l'adoption d'un outil professionnel par l’employeur change la donne pour faire de la gestion des frais réels une stratégie agile, digitale et créatrice de valeur.