Contrôle des coûts de l’entreprise

Comment traiter une note de frais sans TVA ?

Rembourser une note de frais devrait normalement être un processus simple et rapide pour les entreprises. Or, non seulement c'est encore loin d'être le cas, mais en plus, la question de la TVA peut soulever bien des questions. Sans compter que toutes les notes de frais ne contiennent pas de TVA. Pour faire face à ces situations, retour sur quelques principes clés.

Comment fonctionne la TVA sur une note de frais ?

La taxe sur la valeur ajoutée est un impôt ajouté par l'administration fiscale à la plupart des achats réalisés au quotidien par les particuliers et les entreprises. Ces dernières peuvent récupérer la TVA, mais uniquement si certaines conditions spécifiques sont bien réunies :

- Les dépenses doivent être réalisées dans le cadre de la politique de l'entreprise, impliquant souvent la comptabilisation de tickets et factures.

- Il est nécessaire de disposer d'un reçu ou d'une facture, facilité par l’utilisation de logiciels de dématérialisation, qui montre précisément le type de dépense, la date et le montant payé.

- Le montant de la TVA doit clairement apparaître sur la facture. Si plusieurs taux sont applicables, ils doivent être explicités afin de permettre une gestion plus efficace avec les fournisseurs.

- La facture doit être au nom de l'entreprise et non pas au nom du salarié ou des dirigeants pour permettre un remboursement forfaitaire adéquat.

Dans quels cas la TVA n'est pas récupérable ?

Au-delà de la règle générale, il existe plusieurs exceptions pour lesquelles il n'est pas possible de récupérer la TVA.

Les frais de déplacement

Tous les déplacements métropolitains en transports en commun (bus, métro, tramway) ou ceux réalisés sur une longue distance en avion, en bateau ou en train ne sont pas assujettis à la TVA. Il est logiquement impossible de la récupérer. D'un point de vue comptable, l'écriture est donc simplifiée : la dépense est comptabilisée directement en charges pour l'entreprise.

Dans le cas des frais kilométriques liés à l'utilisation d'un véhicule personnel par un salarié, la démarche est identique : il n'y a pas de TVA sur le remboursement, et donc pas de récupération possible.

De plus, il faut comprendre ce qu’il est possible de faire passer en note de frais. Les dépenses admissibles incluent généralement les déplacements professionnels, l’hébergement lors des déplacements, les repas d’affaires et les fournitures nécessaires à l’exercice de l’activité professionnelle. La validation de chaque coût par l’employeur en suivant le barème officiel assure que les dépenses sont dans l’intérêt de l’entreprise.

Il est aussi important de noter que la gestion rigoureuse du remboursement des indemnités kilométriques est cruciale pour prévenir la fraude aux frais kilométriques. L’établissement de politiques claires et le recours à des systèmes de suivi précis sont essentiels pour l’intérêt de l’entreprise et pour assurer une déduction correcte des cotisations sociales.

Les frais de carburant

Les règles sont ici plus complexes, car tout dépend de plusieurs variables :

-

Le type de véhicule : selon qu'il s'agisse d'un véhicule dit "de tourisme" classique, dont l'objectif est de transporter des personnes, ou d'un véhicule utilitaire comme les camions ou les camionnettes, pour le transport de marchandises ou de matériaux.

-

Le type de carburant.

Pour le diesel destiné à un véhicule utilitaire, la TVA est récupérable à 100%.

Pour le diesel destiné à un véhicule de tourisme, elle n'est récupérable qu'à 80%

Pour le GPL, le propane ou le butane liquéfié, elle est récupérable à 100% pour tous les véhicules (sauf lorsque le GPL est à l'état gazeux pour les véhicules de tourisme, où elle n'est récupérable qu'à 50%).

Pour se faire rembourser ses notes de frais d’hôtel lors de déplacements professionnels, il faut savoir que la TVA n’est pas toujours apparente ou récupérable selon la législation locale. Le trajet et l’hébergement doivent malgré cela être traités avec la même rigueur que les autres dépenses. La facture doit être détaillée et mentionner explicitement le nom de l’entreprise pour permettre la validation et une éventuelle récupération de la TVA. Cette démarche est essentielle pour l’employeur afin de déterminer le barème applicable aux remboursements, tout en respectant les cotisations sociales et les directives de l’URSSAF.

Comment enregistrer la TVA non récupérable ?

D'un point de vue comptable, lorsque la TVA n'est pas récupérable, celle-ci est enregistrée directement en charge.

C'est la même chose dans le cas où une portion de la TVA n'est pas récupérable, comme le plein de diesel pour les véhicules de tourisme. Le montant est alors « divisé » en trois : la dépense hors taxe, la TVA récupérable et la TVA non récupérable.

Et pour les achats à l'étranger ?

Dans les pays de l'Union Européenne, le principe est le même qu'en France. Si un de vos commerciaux fait une tournée de prospection en Belgique et en Allemagne, par exemple, l'entreprise peut se faire rembourser la taxe sur la valeur ajoutée étrangère au même titre que la TVA française.

Naturellement, les taux varient d'un pays à un autre et il existe des exceptions selon les pays et les dépenses. C'est, par exemple, le cas de la Belgique où il est impossible de récupérer la TVA sur les dépenses de restauration.

Bien connaître ces spécificités - et se faire accompagner par un professionnel si besoin - est donc indispensable pour gérer au mieux la TVA sur les notes de frais.

En outre, comprendre les limites des notes de frais est crucial pour une gestion efficace. Les politiques d’entreprise concernant les dépenses admissibles doivent être clairement définies pour éviter les abus et assurer une conformité avec les règles fiscales et sociales. Cette compréhension aide à prévenir les dépassements de budget et à garantir que les dépenses soient effectuées dans le meilleur intérêt de l’entreprise.

Traiter une note de frais sans TVA, ou comprenant une partie de TVA qui n'est pas récupérable, n'est donc pas un problème en soi, à partir du moment où vous maîtrisez les subtilités comptables qui y sont rattachées. En revanche, cela est généralement un facteur qui augmente le temps de traitement des notes de frais et qui peut en retarder le paiement.

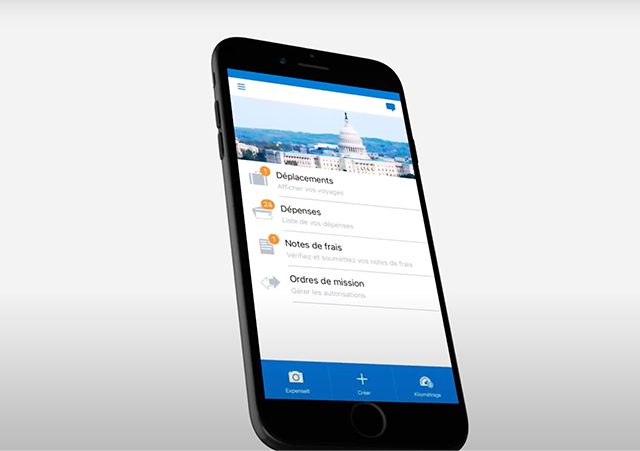

Une attention particulière doit être accordée à la gestion des notes de frais de son équipe commerciale, en particulier pour les déplacements professionnels. Mettre en place des processus clairs facilite cette tâche. Utiliser des outils dédiés permet notamment de suivre les coûts en temps réel et d’assurer une conformité constante avec la politique de l’entreprise.

Pour éviter que les notes de frais soient perçues comme du salaire déguisé, il est essentiel d’établir des directives claires sur les dépenses remboursables et de s’assurer que toutes les demandes de remboursement sont justifiées et raisonnablement liées à l’activité professionnelle. La documentation précise et le respect du barème officiel pour les indemnités kilométriques sont des mesures clés pour maintenir la transparence et la conformité fiscale.

Il est également important de définir les limites de remboursement des notes de frais, en spécifiant clairement les types de dépenses qui sont remboursables et celles qui ne le sont pas. Cette clarification aide à éviter les malentendus et assure que les dépenses engagées sont directement liées aux besoins de l’activité professionnelle et aux déplacements professionnels de l’équipe.

Si cet article vous a plu, je vous invite à télécharger notre livre blanc “Optimisation de la gestion de vos dépenses : nos conseils pour élaborer une politique de remboursement !” et à découvrir l'article autour de la TVA déductible.

Nous vous invitons également à calculer le ROI de la mise en place d'un outil de gestion de notes de frais automatisées.

Ces articles pourraient également vous intéresser :